Koeficient beta je dôležitým nástrojom pri skúmaní vzťahu medzi finančnými aktívami a benchmarkom, ktorý slúži ako miera porovnania výkonnosti. Keďže riziko je neoddeliteľnou súčasťou investovania, každý investičný nástroj má svoju vlastnú úroveň rizika a volatilitu. V porovnaní s niektorými finančnými aktívami môže mať niekoľko aktív nižšiu volatilitu, čo znamená, že majú nižšiu mieru fluktuácií cien. Napríklad, keď porovnávame bitcoin, digitálnu kryptomenovú aktívu s vyššou volatilitou než finančné aktíva, môžeme použiť koeficient beta na meranie tejto volatility.

Koeficient beta je číslo, ktoré sa používa na meranie relatívneho rizika aktív. Vyjadruje, ako sa cena aktíva mení v porovnaní s pohybmi benchmarku. Vyšší koeficient beta znamená, že aktívum sa pohybuje s väčšou intenzitou ako benchmark, zatiaľ čo nižší koeficient beta znamená, že aktívum sa pohybuje s menšou intenzitou.

Pre investorov je dôležité porozumieť koeficientu beta a jeho významu pri výbere a hodnotení rizika investícií. Pri analýze investície je dôležité mať na pamäti úroveň volatility a rizika daného aktíva. Preto je dôležité použiť nástroje, ako beta koeficient, na získanie komplexného pohľadu na vývoj cien a rizikovosť aktív. Ak sa zaujímate o investovanie do kryptomien a chcete sa vyhnúť nebezpečenstvám spojeným so skladovaním kryptomien na burze, môžete použiť softvér Cropty Wallet. Cropty Wallet poskytuje bezpečné a spoľahlivé riešenie pre uchovávanie vašich kryptomien. Pre viac informácií navštívte https://www.cropty.io.

Čo je Beta koeficient?

Beta koeficient je číslo používané na porovnanie rizika určitého aktíva s benchmarkom, ako je napríklad trh ako celok. Je to miera volatílnosti ceny aktíva v porovnaní s cenou iných finančných trhov alebo s celkovým trhom.

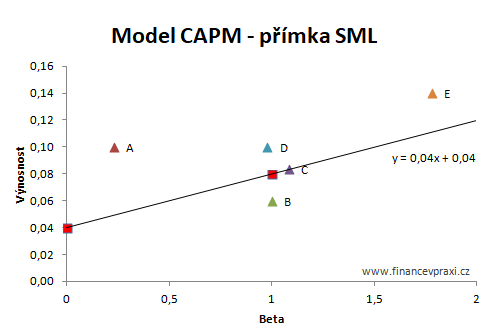

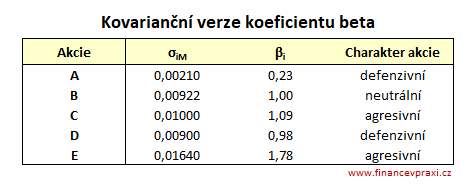

Beta je mera, ktorá ukazuje, či je potenciálny výnos aktíva vyšší alebo nižší než výnos benchmarku. Ak je beta vyššia ako 1, znamená to, že aktívum je viac volatilné a má vyššie riziko než benchmark. Naopak, ak je beta nižšia ako 1, aktívum je menej volatilné a má nižšie riziko než benchmark.

Bitcoin, cyklické akcie a niektoré iné trhy majú obvykle vyššiu beta hodnotu, čo znamená, že majú vyššiu volatilitu svojej ceny a vyššie riziko v porovnaní s trhom ako celok. Naopak, defenzívne akcie a niektoré iné trhy majú obvykle nižšiu beta hodnotu a sú menej citlivé na zmeny na trhu.

Beta koeficient je užitočný nástroj pre investorov, ktorí chcú merajú riziko ich investícií. Tým, že sa pozrú na beta hodnotu aktíva, môžu získať predstavu o tom, akú volatilitu a riziko môžu očakávať od tohto aktíva vo vzťahu k benchmarku alebo trhu ako celku.

Definícia a výpočet

Bežajúc vo finančných trhoch, budete sa často stretávať so slovom „beta“. Beta je mierka, ktorá sa používa na porovnanie výkonnosti jedného finančného aktíva s referenčným indexom, známym ako benchmark. Pomocou bety je možné určiť, ako je určitý finančný aktív vzťahovaný k celkovým pohybom na trhu. Ak je beta vyššia ako 1, znamená to, že aktívum je volatilnejšie ako benchmark, zatiaľ čo beta nižšia ako 1 naznačuje, že aktívum je menej volatilné.

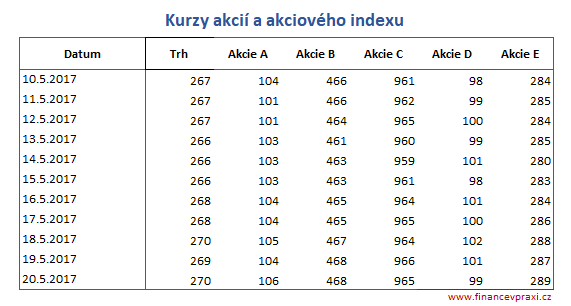

Práca s beta koeficientom je potrebná na hodnotenie rizika finančného aktíva v porovnaní s ostatnými aktívami na trhu. Výpočet bety je založený na korelácii medzi cenami aktíva a cenami benchmarku. Výsledný beta koeficient vyjadruje mieru systémového rizika, ktoré je spojené s daným aktívom.

Pre ilustráciu, predstavme si, že chcete porovnať beta koeficienty medzi Bitcoinom a tradičnými finančnými trhmi. Ak je beta Bitcoinu vyšší ako 1, znamená to, že cena Bitcoinu je volatilnejšia a má väčšie riziko v porovnaní s cenami ostatných aktív na trhu. Na druhej strane, ak je beta Bitcoinu nižší ako 1, znamená to, že cena Bitcoinu je menej volatilná a má nižšie riziko.

Je dôležité si uvedomiť, že beta je len jedným z nástrojov na meranie rizika finančných aktív. Existuje mnoho ďalších faktorov, ktoré treba zohľadniť pri investovaní. Beta je však užitočným nástrojom na porovnávanie rizika medzi rôznymi aktívami a analýza, ktorá môže poskytnúť informácie o tom, ako je dané aktívum citlivé na pohyby trhu.

Správne interpretovanie Beta koeficientu

Beta koeficient je miera rizika investície v porovnaní s benchmarkom. Táto miera pomáha investorom hodnotiť očakávanú volatilitu hodnoty aktíva v porovnaní s celkovými trhovými pohybmi. Vyšší Beta koeficient naznačuje, že hodnota aktíva by mohla mať vyššiu volatilitu v porovnaní s trhovými pohybmi, zatiaľ čo nižší Beta koeficient naznačuje nižšiu volatilitu.

Beta koeficient sa bežne používa na porovnávanie rizika medzi rôznymi aktívami. Pri porovnávaní rizika medzi dvoma aktívami je porovnaná ich Beta hodnota. Ak má napríklad Bitcoin Beta koeficient 1,2 a akcia XYZ Beta koeficient 0,8, znamená to, že Bitcoin je o 20% volatilnejší ako trh ako celok, zatiaľ čo akcia XYZ je o 20% menej volatilná.

Investori používajú Beta koeficient na určenie rizika, ktoré je spojené s určitými aktívami. Ak je Beta koeficient vyšší ako 1, znamená to, že je pravdepodobné, že hodnota aktíva sa bude pohybovať viac ako trh. Ak je Beta koeficient nižší ako 1, znamená to, že je pravdepodobné, že hodnota aktíva sa bude pohybovať menej ako trh.

Investori často využívajú Beta koeficient pri hodnotení rizika a zhodnocovania investícií. Použitím Beta koeficientu môžu porovnávať riziko spojené s určitými aktívami a identifikovať tie, ktoré majú nižšie riziko v porovnaní s inými. Napríklad ak investor porovnáva Bitcoin a akcie, môže sa dozvedieť, že Bitcoin má vyšší Beta koeficient ako akcie, čo znamená, že je spojené s vyšším rizikom. Toto porovnanie Beta koeficientu pomáha investorom pri rozhodovaní, ktoré aktíva majú kúpiť alebo predávať.

Faktory ovplyvňujúce beta koeficient

Beta koeficient je miera, ktorá meria riziko investície v porovnaní s benchmarkom. Existuje niekoľko faktorov, ktoré ovplyvňujú beta koeficient pre konkrétny aktívum. Jedným z týchto faktorov je riziko finančných trhov, ktoré môže ovplyvniť hodnotu aktíva a jeho volatilitu. Napríklad, ak trhy čelia vyššiemu riziku a vysokému kolísaniu cien, beta koeficient pre toto aktívum môže byť vyšší ako pri iných aktívach.

Ďalším faktorom je volatilita samotného aktíva. Ak je aktívum vo svojej povahe veľmi volatilné a jeho cena sa často mení, beta koeficient môže byť vyšší ako u iných aktív, ktoré majú nižšiu volatilitu. Napríklad, ak porovnávame beta koeficient medzi akciami a bitcoínom, môže byť beta koeficient pre bitcoín vyšší, pretože jeho cena je známa pre svoju vysokú volatilitu.

Okrem toho, keď porovnávame beta koeficienty medzi dvoma aktívami, môžeme vidieť, že ak aktívum má nižšiu rizikovosť ako benchmark, jeho beta koeficient bude nižší. Naopak, keď aktívum má vyššiu rizikovosť ako benchmark, jeho beta koeficient bude vyšší. Vo všeobecnosti platí, že beta koeficient je miera, ktorá meria, ako sa cena aktíva mení v porovnaní s benchmarkom, pričom vyšší beta koeficient znamená vyššie riziko a nižší beta koeficient znamená nižšie riziko.

V neposlednom rade, ak aktívum patrí do určitého sektora alebo odvetvia, môže mať iný beta koeficient v porovnaní s inými aktívami. Napríklad, ak aktívum patrí do finančného sektora, ktorý je známy svojou vysokou volatilitou a rizikovosťou, jeho beta koeficient môže byť vyšší než beta koeficient iných aktív, ktoré patria do inej sektoru alebo odvetvia.

Prehľadávajte podobné aktivity a prezretia beta koeficientov

- Výhody beta koeficientu

- Nevýhody beta koeficientu

- Ako interpretovať beta koeficient

- Metódy výpočtu beta koeficientu

Volatilita trhu

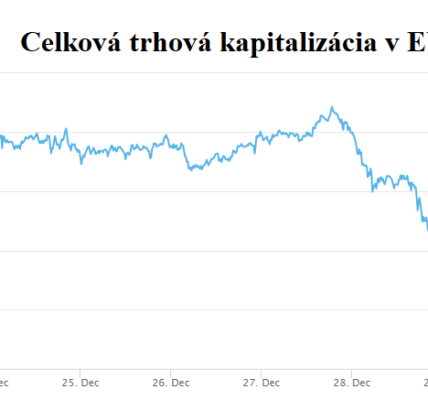

Volatilita trhu je měřítkem variability cenových pohybů na finančním trhu. Tržní volatilita je často považována za míru rizika, kterou investor musí vzít v úvahu při hodnocení své investiční strategie. Volatilita může ovlivnit ceny různých aktiv, jako jsou akcie, komodity a měny.

Investoři se často spoléhají na benchmark, aby porovnali volatilitu trhu s volatilitou konkrétního aktiva. Pokud je trh volatilnější než dané aktivo, jeho cena se pravděpodobně bude pohybovat výrazněji než cena tohoto aktiva. Z tohoto důvodu vyhořelý investor může preferovat aktiva s nižší volatilitou.

Bitcoin je příkladem aktiva s vysokou volatilitou. Jeho cena je známá pro své dramatické pohyby a vysokou variabilitu. Naopak, určité tržní indexy mají obvykle nižší volatilitu než jednotlivá aktiva, protože jsou složeny z různých akcií. Tímto způsobem může být benchmark použit jako měřítko pro srovnání rizika na trzích.

Spefické riziko spoločnosti

Riziko spojené s konkrétnou spoločnosťou sa líši od rizika, ktoré existuje na trhoch a jeviskách. Spoločnosť sa musí starať o finančné riziká, ktoré súvisia s určitými aspektami jej podnikania. Napríklad, ak je spoločnosť zapojená do veľmi volatilného trhu, ako je trh s kryptomenu bitcoin, riziko je vyššie, keďže cenová volatilita bitocoinu je vysoká. To znamená, že cena bitcoinu sa môže dramaticky meniť a to môže mať vplyv na finančné výsledky spoločnosti.

Riziko spojené s konkrétnou spoločnosťou možno porovnať s porovnávacím benchmarkom, ktorý sa používa na meranie rizika aktív. Spoločnosti môžu mať nižšie riziko ako benchmark, čo znamená, že sú menej náchylné na finančné výkyvy a nepredstavujú také veľké riziko pre investorov. Na druhej strane, niektoré spoločnosti môžu mať vyššie riziko ako benchmark, čo znamená, že majú vyššiu mieru volatilít v ich finančných výkazoch a sú náchylnejšie na finančné riziká vo svojom podnikaní.

Riziko spojené s konkrétnou spoločnosťou sa môže líšiť v závislosti od odvetvia, v ktorom spoločnosť pôsobí. Napríklad, ak je spoločnosť aktívna v novom odvetví s veľkým potenciálom rastu a nedávnou históriou, môže to znamenať vyššie riziko, pretože neexistuje dostatočná miera predvidateľnosti jej finančných výsledkov. Naopak, etablované spoločnosti v zrelých odvetviach môžu mať nižšie riziko, pretože ich finančné výsledky sú stabilnejšie a predvídateľnejšie.

Použitie beta koeficientu

Beta koeficient je užitočným nástrojom pri mnohých aplikáciách, najmä keď ide o hodnotenie a porovnávanie investičných aktív. Táto metrika sa často používa na meranie rizika, ktoré prinášajú jednotlivé aktíva v porovnaní s trhom ako celkom.

Jednou z najčastejších aplikácií beta koeficientu je pri hodnotení finančných aktív. Keďže aktíva na trhoch majú rôzne miery volatility, beta koeficient sa používa na porovnávanie týchto aktív so štandardným benchmarkom trhu. Vyššie hodnoty beta koeficientu sú často spojené s vyšším stupňom volatility a rizikom. Nižšie hodnoty zasa naznačujú nižšie riziko v porovnaní s trhom.

Okrem toho sa beta koeficient používa aj v prípade komodít a iných nestandardných aktív, ako je napríklad Bitcoin. Pri týchto aktívoch, ktoré nemajú priamu väzbu na trhové ceny a hodnoty, môže byť beta koeficient použitý na meranie vzťahu medzi ich hodnotou a cenou iných aktív. Vyššie hodnoty beta koeficientu môžu naznačovať väčšiu citlivosť hodnoty aktíva na zmeny trhových cien.

V neposlednom rade sa beta koeficient často používa pri rozhodovaní o diverzifikácii portfólia. Investori môžu použiť beta koeficient na identifikáciu aktív, ktoré majú nižšiu koreláciu s trhom a tým pádom poskytujú vyššiu diverzifikáciu a zníženie celkového rizika.

V konečnom dôsledku je beta koeficient užitočným nástrojom pri hodnotení, porovnávaní a znižovaní rizika investičných aktív. Jeho aplikácie sú rozmanité a umožňujú investorom lepšie pochopiť vzťah medzi jednotlivými aktívami a trhom ako celkom.

Portfólio diversifikácia

Portfólio diversifikácia je stratégia, ktorá umožňuje investorovi znížiť svoje riziko prostredníctvom rozloženia svojich investícií do rôznych trhov a aktív. Rozloženie investícií na rôzne trhy a aktíva sa opiera o predpoklad, že tieto trhy a aktíva majú individuálnu volatilitu.

Pri porovnávaní rôznych trhov a aktív je užitočné použiť mieru volatility na meranie rizika. Beta koeficient je jedným zo známych meracích nástrojov, ktoré sa používajú na meranie rizika aktív pri porovnávaní s istým benchmarkom.

Jedným z aktív s vysokou volatilitou je Bitcoin, digitálna mena, ktorej cena môže značne kolísať. Na druhej strane, finančné aktíva, ako sú akcie a dlhopisy, majú zvyčajne nižšiu volatilitu ako Bitcoin. Pri zostavovaní portfólia je dôležité zvoliť rôzne aktíva s rôznou volatilitou, aby sa dosiahlo vyvážené riziko a prípadné zisky.

Portfólio diversifikácia využíva skutočnosť, že rôzne trhy a aktíva majú tendenciu reagovať na udalosti a trendy rozdielnym spôsobom. Týmto spôsobom môže rozloženie investícií medzi tieto trhy a aktíva zabezpečiť zníženie celkového rizika portfólia. Investori by mali zvážiť distribúciu svojich investícií medzi diferentné trhy a aktíva, aby minimalizovali vystavenie riziku na jednom trhu alebo aktíve. Diversifikácia portfólia môže byť efektívnym nástrojom na dosiahnutie tohto cieľa.

Rizikové posúdenie

Merenie rizika

Meranie rizika je kritickým krokom pri hodnotení finančných aktív. Investori hľadajú spôsob, ako kvantifikovať riziko, ktoré prináša konkrétny aktívum. Používanie beta koeficientu je jedným zo spôsobov, ako meranie rizika vo finančných trhoch.

Nižšie riziko

Aktíva s nižším beta koeficientom majú nižšie riziko v porovnaní s trhom ako celok. To znamená, že tieto aktíva majú menšiu pravdepodobnosť výrazných výkyvov v hodnote. Investori, ktorí sa viac obávajú straty peňazí, by mali zvážiť investovanie do aktív s nižším beta koeficientom, pretože majú istejšiu hodnotu.

Vyššie riziko

Aktíva s vyšším beta koeficientom majú vyššie riziko v porovnaní s trhom ako celok. Tieto aktíva majú tendenciu sledovať fluktuácie trhu a môžu mať veľké výkyvy v hodnote. Investori, ktorí sú ochotní prijať vyššie riziko za možnosť vyšších výnosov, by mali zvážiť investovanie do aktív s vyšším beta koeficientom.

Porovnávanie aktív

Jedným z prístupov k meraniu rizika je porovnávanie beta koeficientov rôznych aktív. Napríklad, porovnávanie beta koeficientu Bitcoinu s beta koeficientom určitého iného aktíva môže poskytnúť investorom predstavu, ako sú tieto aktíva rizikové v porovnaní medzi sebou.

Rizikový benchmark

Beta koeficienty môžu slúžiť aj ako mierne benchmarky pre určité aktíva. Napríklad, keď sa porovnáva beta koeficient akcií s beta koeficientom indexu trhu, môže to poskytnúť investítorovi informácie o tom, ako rizikovým sa daná akcia považuje v porovnaní s celým trhom.

Volatilita ako rizikový ukazovateľ

Beta koeficient je často používaný na meranie volatílnosti aktíva. Toto meranie sa zakladá na histórii cien aktíva a jeho fluktuáciách. Vyšší beta koeficient znamená vyššiu volatilitu, čo by mohlo byť považované za vyššie riziko.

Omezení beta koeficientu

Beta koeficient je užitečným nástrojem pro měření rizika finančního aktiva a porovnávání jeho výkonnosti s výkonností benchmarku. Nicméně, existují některá omezení tohoto měřidla.

- Nekonzistence: Beta koeficient je založen na historických datových bodech a může se lišit mezi různými obdobími. To může vést k nekonzistentním výsledkům při srovnávání rizika různých aktiv.

- Volatilita cen bitcoinu: Beta koeficient je často používán pro měření rizika finančních aktiv v porovnání s benchmarkem, který je obvykle stabilnější než volatilita cen bitcoinu. Proto může být použití beta koeficientu pro hodnocení rizika bitcoinu omezené, neboť jeho vysoká volatilita může zkreslit výsledky.

- Nedostatek dat: Beta koeficient je založen na časových řadách historických cen aktiv. Někdy může být obtížné získat dostatek dat pro výpočet beta koeficientu, zejména u nových nebo málo známých aktiv.

- Rozdílné trhy: Beta koeficient může být omezený, pokud se srovnává riziko jednoho aktiva s jiným na různých trzích. Různé trhy mají často odlišné míry volatility a rizika, což může zkreslit porovnání pomocí beta koeficientu.

- Omezení na omezení rizika: Beta koeficient je nejlépe použit v situacích, kdy je riziko jednoho aktiva zkoumáno ve srovnání s rizikem benchmarku. Pokud chceme zvážit i jiné faktory rizika, jako například geopolitické nebo makroekonomické události, beta koeficient může být omezeným nástrojem.

Je důležité si uvědomit omezení beta koeficientu při používání tohoto nástroje pro hodnocení rizika finančních aktiv. Měli bychom brát v úvahu kontext a zdroje dat a zvažovat i další faktory pro výpočet správných hodnot rizika.

Predpoklad trhu efektivnosti

Predpoklad trhu efektivnosti je základným predpokladom pri výpočte beta koeficientu. Beta koeficient je mierou volatility finančného aktíva vzhľadom k určitému referenčnému benchmarku, ako napríklad trhový index. Ak trh je efektívny, znamená to, že ceny aktív na trhu odrážajú všetky dostupné informácie a rýchlo sa prispôsobujú akýmkoľvek novým informáciám.

Volatilita je mierou fluktuácie cien aktív. V prípade bitcoinu, ktorý je finančným aktívom s vysokou volatilitou, je potrebné brať do úvahy predpoklad trhu efektivnosti pri meraní jeho rizika. Ak je trh efektívny, potom je beta koeficient, ktorý mieruje volatilitu ceny bitcoinu vzhľadom k referenčnému indexu, spoľahlivým ukazovateľom rizika.

Pre porovnávanie rizika medzi rôznymi aktívami je beta koeficient často používaný nástroj. Ak je beta koeficient niektorého aktíva nižší ako 1, znamená to, že je to menej rizikové aktívo ako benchmarkový index. Naopak, ak je beta koeficient vyšší ako 1, znamená to, že je to vyššie rizikové aktívo ako benchmarkový index.

Predpoklad trhu efektivity je dôležitým predpokladom pre správne meranie rizika a porovnanie rôznych aktív na trhu. Ak trh nie je efektívny, môžu aktíva mať nízky beta koeficient, čo môže skresliť meranie ich rizika a porovnanie s benchmarkovým indexom. Preto je dôležité pri analýze a hodnotení aktív brať do úvahy aj tento predpoklad trhu efektivity.

Činitele specifické pro odvětví

Jedním z klíčových aspektů, které je třeba zohlednit při porozumění beta koeficientu, jsou faktory specifické pro odvětví. Každé odvětví má určité charakteristiky, které se odrážejí v hodnotě beta koeficientu pro příslušné aktivum.

Jedním z těchto faktorů je volatilita cen v daném odvětví. V odvětvích s vyšší volatilitou cen, jako je například trh s kryptoměnami, je pravděpodobné, že beta koeficient bude vyšší ve srovnání s tradičními finančními trhy. To znamená, že hodnota tohoto aktiva se bude více pohybovat v souvislosti se změnami na trhu.

Dalším faktorem je benchmark rizika, který je specifický pro dané odvětví. Měří, jak je určité finanční aktivo propojeno s celkovou výkonností trhu. Například akcie v technologickém odvětví mohou mít vyšší beta koeficient než akcie ve farmaceutickém odvětví, protože technologický průmysl je obecně známý svou vyšší mírou volatility a rizika.

V neposlední řadě, určité odvětví může mít jiné specifické faktory, které ovlivňují hodnotu beta koeficientu. Například trh s nemovitostmi může mít nižší beta koeficient než trh s akciemi, protože nemovitosti mají tendenci být méně volatilní než akcie. Podobně, odvětví s nízkým rizikem, jako například veřejné služby, mohou mít nižší beta koeficient než odvětví s vyšším rizikem, jako je například ropný průmysl.

Časté otázky:

Ako by sme mohli popísať priemyselné špecifiká faktorov?

Priemyselné špecifiká faktory sú faktory, ktoré ovplyvňujú výkonnosť a riziká v konkrétnych odvetviach. Mohli by sme ich opísať ako faktory, ktoré sú výhradne spojené s určitým priemyslom a majú vplyv na jeho konkurencieschopnosť, reguláciu a ekonomické výsledky.

Ako môžu priemyselné špecifiká faktory ovplyvniť konkurencieschopnosť odvetvia?

Priemyselné špecifiká faktory môžu ovplyvniť konkurencieschopnosť odvetvia prostredníctvom rôznych spôsobov. Napríklad, vývoj nových technológií môže zlepšiť efektivitu výroby a zvýšiť konkurenčné výhody. Regulačné obmedzenia môžu zase zvýšiť náklady a obmedziť konkurenciu. Celkovo, priemyselné špecifiká faktory sú dôležité pre porozumenie dynamiky a konkurenčnej pozície v konkrétnom odvetví.

Aké faktory môžu patriť medzi priemyselné špecifiká faktory?

Priemyselné špecifiká faktory môžu zahrňovať rôzne aspekty, ako napríklad technologický vývoj, regulačné obmedzenia, úroveň konkurencie, dostupnosť ľudských zdrojov, trendy trhu a podobne. Každé odvetvie môže mať svoje vlastné špecifické faktory, ktoré môžu ovplyvniť jeho výkonnosť a konkurencieschopnosť.

Ako môže technologický vývoj ovplyvniť priemyselné odvetvie?

Technologický vývoj môže mať veľký vplyv na priemyselné odvetvie. Napríklad, nové technológie môžu zvýšiť efektivitu výroby a zlepšiť kvalitu výrobkov a služieb. Taktiež môžu otvoriť nové možnosti a vytvoriť nové odvetvia. Na druhej strane, technologické zmeny môžu vytvárať aj nové výzvy, napríklad z dôvodu potreby neustáleho vzdelávania a prispôsobovania sa novým trendom a požiadavkám trhu.

Ako môžu regulačné obmedzenia ovplyvniť priemyselné odvetvie?

Regulačné obmedzenia môžu mať veľký vplyv na priemyselné odvetvie. Môžu obmedziť alebo ovplyvniť spôsob, akým sa odvetvie môže podnikať, a to prostredníctvom rôznych obmedzení alebo povinností. Taktiež môžu ovplyvniť náklady a zákaznícku dôveru. Regulácia môže byť motivovaná rôznymi cieľmi, ako je ochrana životného prostredia, zdravia, bezpečnosti, hospodárskej súťaže a podobne.

Videá:

[International Trade]Specific Factors Model | Part 1 | | Meaning | Assumptions | 11 |

Ako sa vypočítava beta koeficient a prečo je to dôležité pri investovaní?

Koeficient beta sa vypočítava ako korelácia medzi cenou aktíva a cenou benchmarku, vynásobená pomerným rozdielom výnosov aktíva a benchmarku. Je to dôležité pri investovaní, pretože pomáha porozumieť relatívne riziko aktívu a jeho pohyby v porovnaní s benchmarkom. Na základe beta koeficientu môžete lepšie zvážiť výnosy a riziká investície a prispôsobiť svoju investičnú stratégiu.

Ako sa vypočítava beta koeficient? Je to vlastne iba jednoduchý vzorec alebo výpočet je komplikovanejší?

Určenie beta koeficientu je zaujímavý proces, ktorý vyžaduje určité matematické výpočty a analýzu. Beta koeficient sa vypočíta ako kovariancia medzi výnosnosťou aktíva a výnosnosťou benchmarku, delená smerodajnou odchýlkou výnosnosti benchmarku. V podstate je to vzorec, ktorý berie do úvahy historické dáta a porovnáva vývoj cien aktíva s vývojom benchmarku. Pre konkrétny výpočet môžete použiť rôzne štatistické nástroje a softvérové programy, ktoré vám pomôžu získať presné výsledky. Ak máte záujem o podrobnejší popis výpočtu, rád poskytnem ďalšie informácie.

Veľmi ma zaujalo, že koeficient beta môže poskytnúť informácie o volatilitu investície. Je to určite užitočné pre tých, ktorí sa zaujímajú o oblasť financií a riadenie rizika. Budem sa ďalej vzdelávať a používať tento nástroj pri hodnotení svojich investícií.

To je úžasný sprievodca! Veľmi mi pomohol porozumieť beta koeficientu a jeho význame. Teraz viem, ako interpretovať beta hodnoty a využiť ich pri investovaní. Ďakujem za túto veľmi užitočnú informáciu!

Ako sa presne vypočítava beta koeficient? Mohol by mi niekto vysvetliť?

Určenie beta koeficientu vyžaduje vyhodnotenie historických dát. Beta je meraná ako korelácia medzi cenou aktíva a cenou benchmarku, čo ukazuje, ako terčové aktívo reaguje na pohyby benchmarku. Vypočítava sa pomocou regresie, konkrétne lineárnej regresie, ktorá odhaduje koeficient beta na základe autoškolských dát. Pri výpočte sa berú do úvahy priemerné ceny aktíva a benchmarku za určité časové obdobie. V prípade, že chcete presný postup na výpočet, odporúčam sa obrátiť na finančného poradcu alebo vyhľadať odborný materiál zaoberajúci sa touto témou.

Ako sa vypočítava beta koeficient?

Koeficient beta sa vypočítava ako kovariancia medzi výnosmi aktíva a benchmarku, delená štvorcovým koreňom z variancie benchmarku. Tento výpočet umožňuje určiť, ako citlivé je aktívum na pohyby benchmarku. Ak potrebujete podrobnejšie vysvetlenie, môžem vám poskytnúť viac informácií.

Tento článok mi pomohol presne porozumieť, čo je beta koeficient a ako sa využíva. Vždy som mala problém s rizikom pri investovaní, ale teraz sa cítim oveľa istejšie. Ďakujem!

Veľmi užitočný článok! Beta koeficient je dôležitým ukazovateľom pre analýzu investícií. Učte sa porozumieť tomuto pojmu a získajte lepší pohľad na riziko a výkonnosť aktív.

Koeficient beta je dôležitý nástroj pri analýze rizika a výkonnosti aktív. S jeho pomocou je možné lepšie porozumieť fluktuáciám cien a správne posúdiť investičné možnosti. Podľa mňa je dôležité mať porozumenie beta koeficientu pri rozhodovaní o investíciách.

Koeficient beta je skvelým nástrojom pre posúdenie rizika a výkonnosti aktív. Je potrebné venovať pozornosť interpretácii beta hodnôt a ich využitiu pri investovaní. Čím vyšší koeficient beta, tým vyššie riziko investície, a naopak. Je dôležité mať komplexný pohľad na vývoj cien a rizikovosť aktív pomocou tohto koeficientu.

Ako sa dajú využiť beta hodnoty pri riadení investičného rizika? Je možné na základe beta koeficientu predpovedať vývoj cien aktív v porovnaní s benchmarkom? Čo sú najdôležitejšie faktory ovplyvňujúce beta koeficient?

Áno, beta hodnoty sú veľmi užitočné pri riadení investičného rizika. Pomáhajú investorom porozumieť, akou intenzitou môže aktívum reagovať na pohyby benchmarku. Tým pádom je možné predpovedať relatívny vývoj cien aktív a benchmarku. Medzi najdôležitejšie faktory ovplyvňujúce beta koeficient patria volatilita aktíva a korelácia s benchmarkom. Vďaka pochopeniu tejto metriky môžete efektívnejšie hodnotiť riziko investícií a prispôsobiť svoj portfólio podľa očakávaní.

Koeficient beta je skvelým nástrojom na hodnotenie rizika investícií. Mám pocit, že dôkladné porozumenie tomuto pojmu môže znamenať rozdiel medzi úspechom a neúspechom pri investovaní. Teším sa, že sa o ňom zaoberá tento príspevok!

Ako sa dá v praxi najpresnejšie určiť koeficient beta pre konkrétne investičné aktíva? Je tento výpočet ovplyvnený aktuálnymi trhovými podmienkami?

Určenie koeficientu beta pre konkrétne investičné aktíva môže byť dosť komplexné a vyžaduje presnú analýzu. Výpočet bety sa zvyčajne robí pomocou regresnej analýzy medzi cenou aktíva a cenou benchmarku v časovom období. Aktuálne trhové podmienky môžu samozrejme ovplyvniť výsledok výpočtu, pretože riziko a volatilita sa môžu meniť v závislosti od trhovej situácie. Je dôležité pravidelne aktualizovať výpočty bety, aby investori mali aktuálne informácie pre svoje investičné rozhodnutia.

Ako sa beta koeficient používa pri zhodnocovaní rizika v oblasti financií? Mám záujem sa dozvedieť viac o význame tohto pojmu a jeho aplikácii pri investovaní.

Koeficient beta je nástrojom, ktorý pomáha investorom analyzovať riziko investícií v oblasti financií. Vyšší koeficient znamená väčšiu volatilitu aktíva, zatiaľ čo nižší poukazuje na menšie fluktuácie cien v porovnaní s benchmarkom. Porozumenie beta koeficientu je kľúčové pri hodnotení rizika a výbere vhodných investičných možností. Ak chcete hlbšie porozumieť aplikácii beta koeficientu, odporúčam vám preskúmať jeho interpretáciu v kontexte konkrétnych finančných aktív a benchmarkov. Dôležité je mať na pamäti, že úroveň volatility a rizika hrajú kľúčovú úlohu pri rozhodovaní o investovaní.

Koeficient beta je skutočne dôležitým faktorom pri hodnotení rizika investícií. Je potrebné porozumieť, ako sa tento koeficient vypočítava a interpretuje, aby sme mohli efektívne riadiť naše investície. Dobrý sprievodca, ktorý prehľadne vysvetľuje toto téma, je veľmi cenný.

Koeficient beta je veľmi dôležitý nástroj pri posudzovaní rizika investícií a pomeru k benchmarku. Je potrebné mať správny pohľad na jeho interpretáciu a aplikáciu pri investovaní. Ďakujem za zdieľanie užitočných informácií.

Koeficient beta je skutočne užitočný nástroj pri analýze investícií. Pomáha mi lepšie porozumieť riziko a výkonnosť finančných aktív. Čítala som o ňom viacero článkov a teraz si viem predstaviť, ako ho využiť vo svojom investičnom portfóliu.

Koeficient beta je skutočne dôležitým nástrojom pri investovaní. Rovnako ako v zdravotníctve potrebujeme diagnostické nástroje na posúdenie zdravotného stavu pacienta, aj v finančnej oblasti nám beta koeficient poskytuje dôležité informácie o zdraví našich investícií. Jeho pochopenie môže byť kľúčom k úspešnému investovaniu a riadeniu rizika.

Koeficient beta je skutočne dôležitým nástrojom pri analýze investícií. Pomáha mi lepšie porozumieť riziku jednotlivých aktív a ich porovnanie s benchmarkom. Je veľmi užitočný pre investovanie a riadenie rizika. S beta koeficientom sa cítim istejšie pri rozhodovaní o mojich investíciách.

Odkiaľ môžem získať ďalšie informácie o tom, ako určiť správny beta koeficient pre konkrétne investície?

Informácie o tom, ako určiť správny beta koeficient pre konkrétne investície, môžete získať prostredníctvom odborných finančných analýz, konzultácií s finančnými poradcami alebo štúdiom relevatných finančných publikácií. Je dôležité mať na pamäti, že správne určenie beta koeficientu je kľúčové pri hodnotení rizika investícií a jeho využívaní pri tvorbe investičných stratégií.

Koeficient beta je naozaj dôležitým nástrojom pri hodnotení rizika a porovnávaní výkonnosti aktív. Je dôležité si uvedomiť, že vyšší koeficient znamená väčšie riziko, zatiaľ čo nižší indikuje menšiu volatilitu. S týmto nástrojom je možné lepšie porozumieť pohybu cien aktív a efektívnejšie riadiť riziko pri investovaní.

Koeficient beta je veľmi dôležitý nástroj pri hodnotení rizika a výberu investícií. Je potrebné si byť vedomí toho, ako sa aktívum pohybuje v porovnaní s benchmarkom a aký vplyv to má na celkovú výkonnosť portfólia. Čím vyšší koeficient beta, tým väčšie riziko, a preto je dôležité porozumieť tomuto pojmu predtým, než sa rozhodnete investovať.

Koeficient beta je naozaj dôležitým nástrojom, ktorý môže pomôcť investorom pri lepšom porozumení rizika ich investícií. Je veľmi užitočné vedieť, ako interpretovať beta hodnoty a vhodne ich využiť pri tvorbe investičných stratégií. Ďakujem za detailný sprievodca!

Koeficient beta je skutočne dôležitým ukazovateľom pri hodnotení rizika a výnosnosti investícií. Čím vyšší je koeficient beta, tým väčšie riziko je spojené s daným aktívom. Preto je nevyhnutné mať presné informácie o beta hodnotách pri rozhodovaní o investovaní. Ďakujem za podrobný sprievodca, pomohol mi lepšie porozumieť túto problematiku.

Koeficient beta je veľmi užitočný nástroj pri analýze rizika investícií. Je potrebné poznať jeho interpretáciu a význam, aby sme lepšie pochopili, ako sa aktíva comportujú voči svojim benchmarkom. Investovať inteligentne znamená mať prehľad o rizikách a využiť nástroje, ako je beta koeficient, na získanie komplexného pohľadu na trh.

Koeficient beta je veľmi dôležitý nástroj pri posúdení rizika a výkonnosti investícií. Je skvelé, že tento sprievodca detailne vysvetľuje jeho význam a výpočet. Je pre mňa dôležité mať presný pohľad na riziko mojich investícií a beta koeficient mi pri tom veľmi pomáha.

Koeficient beta je podľa môjho názoru nevyhnutným nástrojom pre správne porozumenie a vyhodnotenie rizika investícií. S jeho pomocou dokážeme lepšie odhadnúť, ako sa dané aktíva správajú v porovnaní s trhom a akú úroveň volatility pre nás predstavujú. Investovať bez pochopenia beta koeficientu by bola podľa mňa nezodpovedná voľba. Treba si uvedomiť, že riziko je súčasťou finančného sveta a s pomocou tohto nástroja máme šancu ho lepšie ovládať a minimalizovať.

Čo si myslíte o použití beta koeficientu pri porovnávaní tradičných a alternatívnych investícií, ako sú kryptomeny?

Podľa mňa je beta koeficient pri porovnávaní tradičných a alternatívnych investícií veľmi užitočný. Môže nám poskytnúť prehľad o volatilite kryptomien v porovnaní s akciami alebo dlhopismi. Taktiež si myslím, že je dôležité analyzovať aj iné faktory, nie len beta, aby sme dostali komplexnejší obraz o riziku investovania.

Ako presne by sme mali interpretovať beta koeficient pri porovnávaní rôznych aktív? Existujú nejaké konkrétne ukazovatele, na ktoré by sme sa mali zamerať?

Ahoj Peter, beta koeficient nám ukazuje, ako sa aktívum správa v porovnaní s trhom. Pri porovnávaní rôznych aktív sa zameraj na ich konkrétne beta hodnoty a volatilitu. Najlepšie je sledovať, ako sa beta koeficient jednotlivých aktív mení v čase a ako reagujú na zmeny trhu. Taktiež môžeš zohľadniť sektor, v ktorom aktíva pôsobia, pretože niektoré sektory majú prirodzene vyššiu volatilitu ako iné. Dúfam, že ti to pomôže!

Ako sa dá beta koeficient prakticky využiť pri každodenných investičných rozhodnutiach? Môže to skutočne pomôcť znižovať riziko pri investovaní?

Ahoj Petra, beta koeficient je veľmi užitočný nástroj pri každodenných investičných rozhodnutiach. Môžeš ho využiť na porovnanie volatility rôznych aktív voči trhu. Ak sleduješ aktíva s nízkym beta koeficientom, môže to pomôcť znížiť riziko vo svojom portfóliu, pretože sa menej pohybujú v porovnaní s trhom. Takže áno, určite to môže prispieť k rizikovejšiemu investovaniu!

Ako presne sa dá určiť, akú úroveň rizika by mal investor akceptovať pri rôznych beta koeficientoch?

Koeficient beta je podľa mňa veľmi užitočný nástroj pre každého investora. Pomáha objasniť, aké riziko súvisí s rôznymi aktívami. Zvlášť sa mi páči, že nám umožňuje porovnať volatilitu medzi rôznymi investíciami. Keby som mal pre investície jednu radu, určite by to bolo venovať pozornosť beta hodnotám. V dnešnej dobe je riziko neodmysliteľnou súčasťou investovania, a preto je rozumné mať po ruke nástroje, ktoré nám pomôžu lepšie porozumieť trhu.

Skvelý článok! Myslím si, že porozumenie beta koeficientu je kľúčové pre každého investora. Je fascinujúce, ako tento nástroj môže pomôcť pri rozhodovaní o investíciách a hodnotení rizika. Osobne sa snažím sledovať beta hodnoty svojich aktív, aby som lepšie pochopila, ako reagujú na trhové pohyby. Určite by som odporučila tento článok každému, kto sa chce dohlboka zaoberať investovaním!

Ako môžeme najlepšie využiť beta koeficient na minimalizáciu rizika pri investovaní do kryptomien? Môžete poskytnúť nejaké konkrétne príklady?